いよいよ、明日4月4日から新生東証がスタートします。

東証再編とは

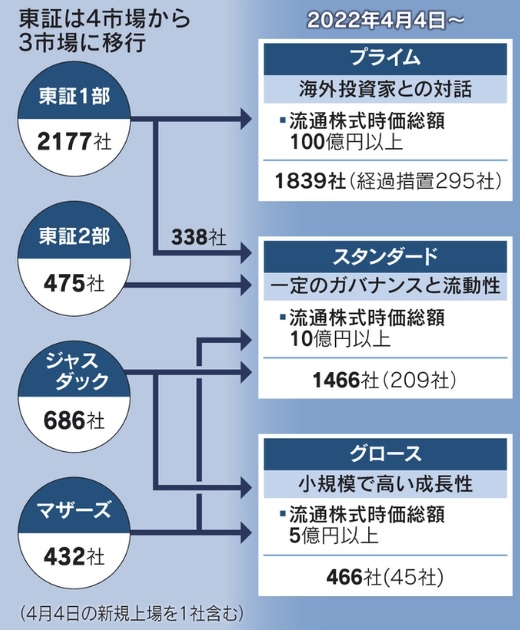

東証は今まで1部と2部、マザーズ、ジャスダックの4市場存在したところから、グローバル企業向けの「プライム」、中堅企業向けの「スタンダード」、新興企業向けの「グロース」の3市場に再編されます。

出典:日本経済新聞

東証再編の感想

東証1部上場企業から1,839社がプライムへ移行されますが、プライムがグローバル企業向けなのであれば多すぎます。しかも、基準に満たなくても達成に向けた計画書を開示すれば希望の市場に当面とどまれる経過処置対象が300社近く存在し、経過処置の期間も定まっていないという、玉虫色のスタートになったように感じます。

海外からの資金を呼び込むのが目的であれば、個人的に対象の時価総額はもう少し多くても良かったのではないか。

流通株式時価総額100億、流通株式比率35%以上なので、プライム市場に居るためには、時価総額およそ300億が必要で、この基準を満たさない300社が経過処置対象です。

ただ単に海外と取引しているだけでなく、海外の企業と競争できる会社にプライム上場企業になれば、自然と海外からの資金が入ってくるでしょう。

そのためには、強いプライム企業を育てる必要があると思います。

米国のS&P500に選定される企業は、

・時価総額が53 億ドル以上

・流動性が高く、浮動株が発行済株式総数の50% 以上

・4 四半期連続で黒字の利益を維持している

という条件を満たし、さらにセクター毎のバランスも考慮して決定されます。条件を満たせない企業は除外されることもあります。

このような姿勢が米国を強くするものと考えています。

日経平均、TOPIXへの影響は?

また、今回の東証再編において、日経平均株価を構成する225銘柄の上場市場は、東証1部からプライムに変更しますが、実質的には銘柄変更の影響を受けず、これまで通りの扱いです。

一方、TOPIXに関しては東証1部に上場する銘柄全てを対象として数値を算出していますが、こちらは2022年10月から流通株式時価総額100億円未満の銘柄は、組み入れ比率を段階的に10%ずつ削減し、2025年1月には組み入れ比率をゼロにするという予定となっています。流通株式時価総額100億円未満の銘柄は時価総額にして全体の1%程度。影響は小さいでしょう。

このように考えると、ETFや投資信託を保有する個人投資家が東証再編で受ける影響は殆どなく、今まで通りで問題ないと思います。

個別株に関しては、この限りではありません

コメント