人生100年時代と言われますが、老後に必要な資金をどのくらい用意できるのか心配している人は多いでしょう。

ロイヤリティ マーケティングさんの調査によると、78%の人が老後の生活に不安感を抱いており、その理由として公的年金や退職金だけでは不十分と考えてる人がたくさんいます。

「将来のために、貯金・貯蓄をしておきたい」と思っている人は多いと思いますが、

実際に貯金・貯蓄する金額は、収入・家族構成等により異なります。

そこで、金額ではなく、家計に合った貯蓄率の計算方法について解説します。

平均貯蓄率はどれくらい?

まずは、平均的な貯蓄率から見てみましょう。総務省統計局の「家計調査」で公表している2022年7月のデータをもとに、一般的な貯蓄率を計算してみます。

総務省統計局「家計調査 家計収支編(2022年7月)」では、貯蓄率は公表されていませんが、可処分所得(手取り収入)と消費支出が公表されています。

貯蓄率を表す式は、「黒字÷可処分所得(手取り収入)×100」。黒字とは、可処分所得(手取り収入)から食費・住居費・光熱費・教育費といった消費支出を引いた金額のことです。当月の黒字を手取り月収で割れば、「月収の何%を貯蓄に回せるか」を計算することができます。

手元に残ったお金が、手取り収入に対してどれくらいの割合なのかを示すので、貯蓄率は「黒字率」と呼ばれることもあります。なお、今回は二人以上の世帯のうちの勤労者世帯という、夫婦世帯・子供がいるファミリー世帯と考えられる数値をベースに計算しましょう。

2021年の二人以上の世帯のうち勤労世帯の1か月の平均可処分所得は527,343円、平均消費支出は317,575円でした。このうち、黒字は209,768円となるので、貯蓄率は39.7%。つまり、夫婦・ファミリー世帯の貯蓄率は、およそ4割という計算になります。かなり高い割合ですが、感染症の影響で、外出自粛・在宅勤務・店舗の営業時間短縮によって消費支出が下がった可能性は高いです。

好景気になると消費が増え貯蓄率が落ちるので、手取り収入の30~40%を目安に貯蓄できるようにするのが良さそうです。

ちなみに、リベ大で紹介された本多静六さんの貯金法は、「4分の1天引き貯金法」という

収入の4分の1を強制貯蓄し、残り4分の3で生活するという方法でした。

自分に合った貯蓄率を計算してみよう

貯蓄率の一般的な目安はわかりましたが、漠然と収入の30~40%を貯めればよいわけではありません。

月収の30~40%を貯蓄した場合、十分に老後の生活費を担保できる家庭もあれば、老後の生活を賄えなくなりそうな家庭もあります。

これからどれくらいのお金が必要になるのか、老後はどれくらいの生活費で暮らしていくのかといったライフプランを立てたうえで、逆算して貯蓄計画を立てることが重要です。

一般的な貯蓄率よりも、「自分たちは今どれくらい貯めるべきなのか?」、「生活に即した貯蓄率を知りたい」という方も多いのではないでしょうか。現在の資産・貯蓄や老後の生活費をもとに、今どれだけの貯蓄を行うべきか、計算する方法はいくつかあります。

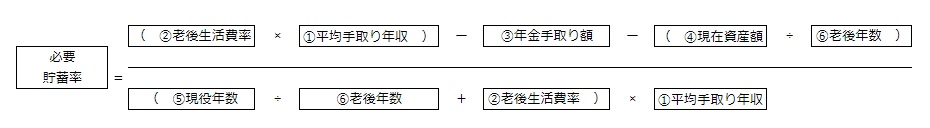

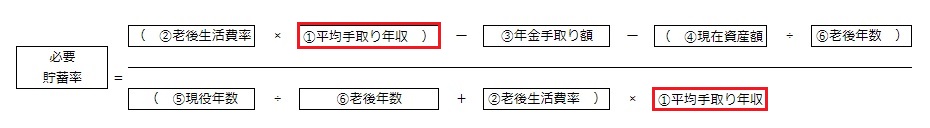

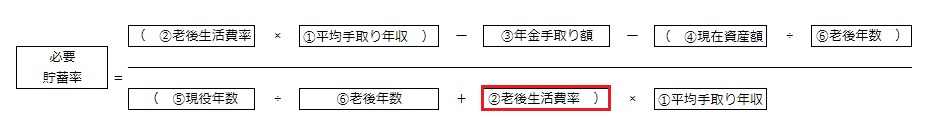

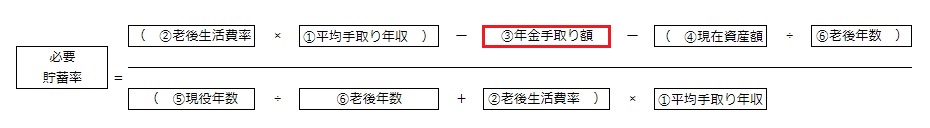

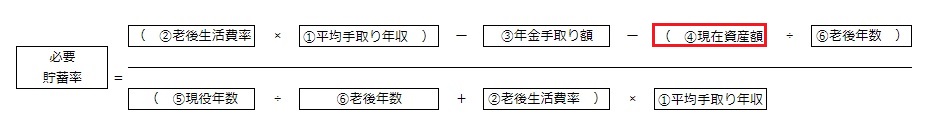

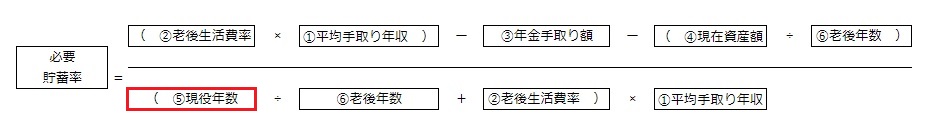

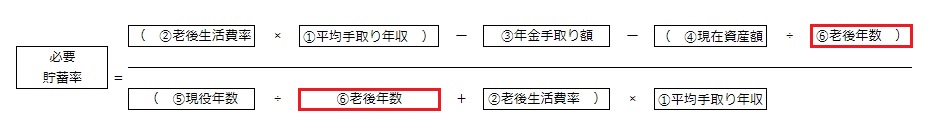

中でも、ファイナンシャル・プランナーが考案した「人生設計の基本公式」は、比較的手軽に現在の貯蓄額を算出できる方法の1つ。人生設計の基本公式は、以下の通りです。

1.平均手取り年収

現在の手取り額ではなく、今後の現役時代の平均手取り額を設定します。

将来の年収がイメージ出来ない場合は、国税局の民間給与実態を参考にすると良いでしょう。

8ページ目に記載があります。

参考までに、令和3年度の平均給与433万円(男子532万円、女子293万円)となっています。

ここから社会保険料61.6万円、所得税税9.64万円、住民20万円を引くと、手取り額は342万円になります。

2.老後生活費率

現役時代の年間生活費に対し、老後の年間生活費をどの程度と想定するか、割合を設定します。

老後は50代の現役時代と比較して子供の独立、交際費や食費が減ることが多いため、平均として0.7程度に収まるようです。

といっても、老後の生活レベルは世帯によって異なるので、0.7は一般論としてとらえてください。

3.年金手取り額

老後に受け取る公的年金や企業年金の手取り額を設定します。

公的年金に関しては「ねんきんネット」から将来もらえる年金額を算出できます。

ただし、算出できるのは額面金額の為、ここから社会保険料や住民税を差し引く必要があります。

差し引くと、一般的に額面の80~90%の金額になります。

厚生労働省の「令和元年度厚生年金保険・国民年金事業の概況」によると、会社員など厚生年金に加入している人の支給額は平均で月額14万6,162円なので、手取り80%だとすると月額116,929円(厳しい!)です。

また、公的年金以外に終身で受け取れる収入があれば、合わせて加算します。

4.現在資産額

現在の資産額を設定します。

ここはプラスの要素とマイナスの要素があります。

プラス要素として金融資産、具体的には預貯金、個人向け国債、株式、投資信託等があります。

株式、投資信託等は時価で加算します。その他に、有期年金や退職金もここに加算します。

マイナス要素としては、住宅ローン、教育費等があります。

ちなみに、金融広報中央委員会「家計の金融行動に関する世論調査(令和3年)」によると、40代単身世帯の平均貯蓄額は818万円、40代二人以上世帯の平均貯蓄額は916万円です。

5.現役年数

これから退職するまでに何年働く想定か設定します。

会社員は、継続雇用や再雇用等で65歳まで働くことが増えてきました。

年金支給開始時期は原則65歳なので、会社員の場合は65歳を目安と考えるのが良さそうです。

6.老後年数

退職してから、どれくらい生きるかを予想し、設定します。

厚生労働省が発表している「簡易生命表(令和2年)」によると、平均寿命は男性81.64年、女性87.74年となっています。平均寿命は上昇傾向にあるため、長く見積もって95歳を老後年齢に設定します。65歳でリタイアする場合、老後年数は30年になります。

これらの項目を設定し、必要貯蓄率を計算します。

評価の目安としては

| 10%未満 | 超優良 |

| 10%~20% | 健全だが油断は禁物 |

| 20%~30% | 努力が必要 |

| 30%以上 | すぐに家計の見直しを |

となっているようです。

管理人の場合、生涯を通して必要となる貯蓄率は、約11.9%でした。

目安とした30~40%の貯蓄は必要ない状況で、家計としてはまずまず健全でした。

必要貯蓄率について、詳しく知りたい方は以下の書籍を参考にしてください。

山崎元さんと、こちらの算出式を考案したファイナンシャル・プランナーの方が著者です

ライフプランに合った貯蓄計画を立てよう

貯蓄は毎月コツコツと続けることが大切ですが、「とりあえず、節約してみよう」とやみくもにスタートしても、その設定額は少なすぎたり、逆に多すぎるかもしれません。

それでも、貯蓄において最も重要なのは、「月々の必要貯蓄額を把握すること」であり、必要貯蓄額を達成するために「支出」をコントロールすることです。

住宅を購入したり、子供が生まれて教育にお金をかけたり支出が増える可能性もあります。また、老後も賃貸に住む場合は、生活費率を下げにくくなります。どのようなライフプランを立てるかによって、貯蓄率は大きく変動します。

ライフステージの変化や資産の変動を考慮して、長期的な視点で必要貯蓄率を考えてみてはいかがでしょうか

コメント